LE CONTENU DES OBLIGATIONS PROFESSIONNELLES

PARTIE 1 - CHAPITRE 1CHAMP D’APPLICATION MATERIEL

Afin de déterminer si un professionnel doit procéder à une déclaration de soupçon de blanchiment, il convient au préalable de connaître les infractions dont l’objet ou le produit peuvent donner lieu à une infraction de blanchiment, sans avoir toutefois à qualifier l’infraction (Section 1 : Les infractions primaires).

La transposition en droit luxembourgeois de la directive (UE) 2018/1673 visant à lutter contre le blanchiment de capitaux au moyen du droit pénal verra l’infraction de blanchiment étendue à tous les crimes et à tous délits.

Au-delà du champ d’application de la loi luxembourgeoise à certaines catégories d’infractions, les professionnels doivent par ailleurs tenir compte de la loi pénale du pays d’accueil dans le cadre d’une activité transfrontalière (Section 2 : Les risques liés à l’exercice transfrontalier d’activités bancaires et financières).

Section 1. Les infractions de blanchiment et de financement du terrorisme

1. Les infractions primaires

L’article 506-1 du Code pénal contient une liste d’infractions primaires qui comporte deux volets : d’une part des infractions expressément désignées comme infractions primaires, d’autre part une liste « ouverte » définie suivant un seuil de peine et comportant toutes les infractions punies d’une peine privative de liberté d’un minimum supérieur à six mois.

Cette approche correspond aux recommandations n°3 (infraction de blanchiment de capitaux) et n°5 (infraction de financement du terrorisme) du GAFI :

« les infractions sous-jacentes peuvent être définies par rapport à un seuil lié soit à une catégorie d’infractions graves, soit à la peine privative de liberté dont est passible l’infraction sous-jacente (méthode du seuil), par rapport à une liste d’infractions sous-jacentes ou par une combinaison de ces méthodes ».

« La notion d’infraction primaire vise toutes les infractions englobées par l’article 506-1 du code pénal. En pratique, cette liste comprend la plupart des infractions graves dont dispose le code pénal (p.ex. : banqueroute, corruption, enlèvement, exploitation sexuelle, faux, escroquerie, meurtre, traite des êtres humains, vol, etc.) ou certaines lois spéciales (p.ex. : contrefaçon, infractions fiscales pénales, infractions contre l’environnement, trafic illicite de stupéfiants et substances psychotropes, etc.) ».

Les infractions de blanchiment sont également punissables lorsque l’infraction primaire a été commise à l’étranger. Toutefois, cette infraction doit être punissable dans l’État où elle a été commise.

2. Les éléments constitutifs de l’infraction de blanchiment

L’infraction de blanchiment telle que renseignée à l’article 506-1 du Code pénal, élément légal, ne peut être reconnue par les tribunaux répressifs que si celle-ci coexiste à la fois avec un élément matériel et un élément intentionnel.

2.1 L’élément matériel

L’élément matériel correspond à la matérialisation d’un agissement/comportement qui va venir qualifier l’acte de blanchiment. La ligne directrice de la cellule de renseignement financier (CRF) « Déclaration d’opérations suspectes » reprend les 3 types de comportement caractérisant les infractions de blanchiment :

« Les infractions de blanchiment et sous-jacentes associées, définies à l’article 506-1 du code pénal et à l’article 8 paragraphe 1 a) et b) de la loi modifiée du 19 février 1973 concernant la vente de substances médicamenteuses et la lutte contre la toxicomanie, visent trois types de comportements :

- ceux qui ont sciemment facilité, par tout moyen, la justification mensongère de la nature, de l’origine, de l’emplacement, de la disposition, du mouvement ou de la propriété́ des biens visés à l’article 31 paragraphe 2, point 1° formant l’objet ou le produit, direct ou indirect, d’une ou de plusieurs infractions primaires ou constituant un avantage patrimonial quelconque tiré de l’une ou de plusieurs de ces infractions,

- ceux qui ont sciemment apporté leur concours à une opération de placement, de dissimulation, de déguisement, de transfert ou de conversion des biens visés à l’article 31 paragraphe 2, point 1° formant l’objet ou le produit, direct ou indirect, d’une ou de plusieurs infractions primaires ou constituant un avantage patrimonial quelconque tiré de l’une ou de plusieurs de ces infractions

- ceux qui ont acquis, détenu ou utilisé des biens visés à l’article 31 paragraphe 2, point 1° formant l’objet ou le produit, direct ou indirect, d’une ou de plusieurs infractions primaires ou constituant un avantage patrimonial quelconque tiré de l’une ou de plusieurs de ces infractions.

« Le blanchiment consiste dans tout acte ayant trait au produit ou à l’objet, c’est à dire à tout avantage économique, tiré de l’infraction primaire. (…) La définition légale du blanchiment est très large et vise un ensemble de stratagèmes qui ont tous pour but de procurer une justification mensongère de l’origine des biens formant l’objet ou le produit tirés des infractions primaires ».

2.2 L’élément intentionnel

L’élément intentionnel est déterminant pour commettre l’infraction de blanchiment. Ainsi, toute personne ayant « sciemment » commis l’acte incriminé/référé à l’article 506-1 du Code pénal, ensemble avec l’élément matériel, viendra matérialiser l’infraction de blanchiment. Celui qui commet l’acte sait donc que les fonds utilisés proviennent d’une activité illicite.

Même si le professionnel ne doit pas qualifier l’infraction sous-jacente lorsqu’il procède à la déclaration d’opération suspecte auprès de la CRF, le critère préalable à toute initiative de déclaration requiert que le professionnel connaisse les différents types d’infractions primaires du blanchiment reprises dans l’annexe II.

Le professionnel déclarant effectuera sa déclaration sur le site web « goAML » (voy.https://justice.public.lu/fr/organisation-justice/crf/goaml.html), en se référant par ailleurs aux indications sur les formalités déclaratives telles que fournies par la CRF dans sa ligne directrice « Déclaration d’opérations suspectes » (voir «documents » sous le lien https://justice.public.lu/fr/organisation-justice/crf.html).

Les déclarants peuvent configurer leur système informatique pour faire un export direct des informations pertinentes dans un fichier informatique. Ce fichier XML – qui doit strictement répondre aux exigences techniques posées par la CRF – peut être téléchargé en tant que déclaration (voir https://faq.goaml.lu/manuels-dutilisation/faire-une-declaration/telecharger-fichier-xml).

La CRF encourage tous les professionnels à effectuer des déclarations d’opérations suspectes via l’outil goAML, qui lui permet de collecter des informations/indices précieux dans l’exercice de ses prérogatives, même en l’absence de retour de sa part vis à vis des professionnels concernés.

Pour toute question relative à l’outil goAML, veuillez-vous référer aux manuels d’utilisation de ce dernier, disponibles sur le lien suivant :

Tout professionnel est par ailleurs invité à contacter directement la CRF par téléphone au +352 47 59 81-447, ou par E-mail crf@justice.etat.lu

3. Éléments spécifiques à certaines infractions primaires

3.1 L’infraction de financement du terrorisme

«L’infraction de financement du terrorisme, définie à l’article 135-5 du code pénal, consiste à fournir ou réunir par quelque moyen que ce soit, directement ou indirectement, illicitement et délibérément, des fonds, des valeurs ou des biens de toute nature, dans l’intention de les voir utilisés ou en sachant qu’ils seront utilisés, en tout ou en partie, en vue de commettre ou tenter de commettre une ou plusieurs infractions (voy. tableau infra) définies dans le code pénal, même s’ils n’ont pas été effectivement utilisés pour commettre ou tenter de commettre une de ces infractions, ou s’ils ne sont pas liés à un ou plusieurs actes terroristes spécifiques ».

« Sont compris dans le terme «fonds» des biens de toute nature, corporels ou incorporels, mobiliers ou immobiliers, acquis par quelque moyen que ce soit, et des documents ou instruments juridiques sous quelque forme que ce soit, y compris sous forme électronique ou numérique, qui attestent un droit de propriété ou un intérêt sur ces biens et les crédits bancaires, les chèques de voyage, les chèques bancaires, les mandats, les actions, les titres, les obligations, les traites et les lettres de crédit, sans que cette énumération ne soit limitative ».

La recommandation n°5 du GAFI explique ainsi que le financement du terrorisme comprend le fait de financer les voyages de personnes qui se rendent dans un État autre que leur État de résidence ou de nationalité, dans le dessein de commettre, d’organiser ou de préparer des actes de terrorisme, ou afin d’y participer ou de dispenser ou recevoir un entraînement au terrorisme.

3.2 Les infractions fiscales pénales

La 4ème directive anti-blanchiment introduit dans la définition d’« activité criminelle » pouvant donner lieu à un blanchiment :

« Toutes les infractions, y compris les infractions fiscales pénales liées aux impôts directs et indirects, (….) qui sont punissables d’une peine privative de liberté ou d’une mesure de sûreté d’une durée maximale supérieure à un an, ou, dans les États dont le système juridique prévoit un seuil minimal pour les infractions, toutes les infractions qui sont punissables d’une peine privative de liberté ou d’une mesure de sûreté d’une durée minimale supérieure à six mois».

Cette disposition a été transposée en droit luxembourgeois par la loi du 23 décembre 2016 qui introduit deux nouvelles infractions dans la liste des infractions primaires de blanchiment:

- La fraude fiscale aggravée qui est définie selon des seuils d’impôt éludé ou de niveau de remboursement obtenu,

- l’escroquerie fiscale qui doit son caractère de gravité supplémentaire non seulement aux montants en jeu, mais aussi au fait que des moyens ont été employés en vue de tromper l’administration fiscale.

La fraude fiscale aggravée et l’escroquerie fiscale portent tant sur les impôts directs (impôts sur le revenu, droit d’enregistrement, droits de successions) que sur les impôts indirects (TVA).

L’infraction de blanchiment est punissable pour les infractions primaires de fraude fiscale aggravée et d’escroquerie fiscale qui sont commises à partir du 1er janvier 2017.

La circulaire CSSF 17/650 contient notamment dans son annexe 1 une liste d’indicateurs susceptibles de révéler l’éventuel blanchiment d’une infraction primaire fiscale et auxquels les professionnels se réfèreront utilement. Il est à souligner que la présence d’un indicateur à lui seul ne permet pas d’en déduire l’existence d’une infraction primaire fiscale. Une nouvelle liste d’indicateurs propres aux activités de placement collectif a été introduite le 3 juillet 2020 dans la circulaire CSSF 20/744 (voir annexe 2).

Bien que le professionnel n’ait pas à qualifier l’infraction sous-jacente pour faire une déclaration de soupçons auprès de la CRF (voy. article 5 (1) a de la Loi), il convient qu’il connaisse les dépassements des seuils des infractions primaires fiscales incriminées.

Dans le cadre d’un client, résident fiscal luxembourgeois, les seuils caractérisant les infractions sont les suivants :

« Celui qui se sera frauduleusement soustrait ou tenté de se soustraire au paiement total ou partiel des impôts, droits et taxes dont la perception est attribuée à l’Administration de l’enregistrement et des domaines à l’exception de la taxe sur la valeur ajoutée et que la fraude ainsi commise ou tentée porte, par période déclarative ou fait générateur, sur un montant supérieur au quart des droits dus sans être inférieur à 10.000 euros ou sur un montant supérieur à la somme de 200.000 euros, sera puni, pour fraude fiscale aggravée, d’un emprisonnement de un mois à trois ans et d’une amende de 25.000 euros à un montant représentant le sextuple des droits éludés.

S’il a de façon systématique employé des manœuvres frauduleuses dans l’intention de dissimuler des faits pertinents à l’administration ou à la persuader des faits inexacts, et que la fraude ainsi commise ou tentée porte, par période déclarative ou fait générateur, sur un montant significatif soit en montant absolu soit en rapport avec les droits dus, l’auteur sera puni, pour escroquerie fiscale, d’un emprisonnement de un mois à cinq ans et d’une amende de 25.000 euros à un montant représentant le décuple des droits éludés ».

En revanche, les seuils de déclaration luxembourgeois ne sont pas applicables aux non-résidents, pour lesquels il conviendra, le cas échéant, de déclarer un soupçon potentiellement dès le premier euro, étant cependant entendu que les seuils peuvent varier selon la résidence fiscale du client.

Le blanchiment n’est toutefois punissable à Luxembourg que si l’infraction est également une infraction primaire dans le pays de résidence du client, suivant le principe de double incrimination.

4. Du soupçon à la déclaration d’opération suspecte

L’obligation de coopération avec les autorités (Chap.7) impose aux professionnels « (…) d’informer sans délai, de leur propre initiative la cellule de renseignement financier lorsqu’ils savent, soupçonnent ou ont des motifs raisonnables de soupçonner qu’un blanchiment, une infraction sous-jacente associée ou un financement du terrorisme est en cours, a eu lieu, ou a été tenté (…) ».

Cette obligation requiert d’appréhender la notion de soupçon pour procéder le cas échéant à une déclaration auprès de la CRF.

4.1 La notion de soupçon

La CRF définit le soupçon comme « (…) une opinion défavorable à l’égard de quelqu’un, de son comportement, fondée sur des indices, des impressions, des intuitions, mais sans preuves précises. Ainsi pour déclarer un soupçon, [le professionnel ne doit] pas avoir la preuve d’un blanchiment, d’une infraction sous-jacente associée ou d’un financement du terrorisme ; il suffit de circonstances qui rendent telle hypothèse plausible ».

« Les termes « soupçonnent » ou « ont des motifs raisonnables de soupçonner », signifient que l’institution financière doit qualifier de suspects les fonds impliqués, l’opération concernée, ou le fait considéré si l’analyse des informations recueillies, conformément aux obligations de vigilance et en vue de l’analyse, l’amène à former une opinion de suspicion (« soupçonnent ») ou comprend des éléments qui ne lui permettent pas raisonnablement d’écarter le doute (« ont des motifs raisonnables de soupçonner ») quant à la licéité de l’origine des sommes ou de l’opération ou quant à leur justification économique, juridique ou fiscale ».

« La détermination du soupçon doit être le fruit d’une démarche intellectuelle et la conclusion d’une analyse étayée. Elle ne peut pas être menée par les seuls systèmes automatisés mais requiert une intervention humaine fondée sur l’analyse des faits et opérations atypiques et de leurs circonstances, pour décider si ces faits ou opérations atypiques sont susceptibles d’être liés au BC/FT et doivent dès lors faire l’objet d’une déclaration à la (CRF) ou, inversement, que leur analyse permet d’écarter de tels soupçons et doit donner lieu à un classement sans suite ».

4.2 Les origines du soupçon

Le professionnel peut soupçonner ou avoir des motifs raisonnables de soupçonner qu’un blanchiment est en cours, « (…) notamment en raison de la personne concernée, de son évolution, de l’origine des avoirs, de la nature, de la finalité ou des modalités de l’opération ».

« (…) ll n’y a aucun seuil monétaire minimal pour la déclaration d’une opération suspecte. Plusieurs facteurs peuvent entrer en ligne de compte, lesquels peuvent sembler sans importance s’ils sont pris individuellement, mais peuvent semer un doute s’ils sont combinés. En règle générale, toute opération ou transaction, tentée ou consommée, qui suscite des questions (de la part du professionnel), provoque (…) un malaise, de l’inquiétude ou de la méfiance peut être potentiellement liée à un blanchiment, une infraction sous-jacente associée ou à un financement du terrorisme.

Une bonne pratique consiste à s’appuyer sur des indicateurs susceptibles de révéler un éventuel blanchiment, une infraction sous-jacente associée ou financement du terrorisme. Les formulaires de déclaration sur goAML Web suggèrent trois séries d’indicateurs liés (1) à la personne du prospect ou client, (2) aux opérations ou transactions et (3) au comportement et au profil du prospect ou du client.

4.3 Exemples de soupçon de blanchiment

La CRF a établi des exemples d’indicateurs liés à la personne du client, à une opération/transaction et au comportement/profil du client et qui se réfèrent à des situations particulières.

Les indicateurs liés au client correspondent par exemple :

- à des antécédents judiciaires ou à un statut de PEP

- à un comportement suspect/atypique

- à une réticence à fournir des documents justificatifs

- à la justification peu crédible de l’origine de ses avoirs

- à insister à l’ouverture rapide d’un compte

Les indicateurs liés à une opération ou transaction sont protéiformes.

« Le doute peut naître du fait que l’opération ou la transaction est la conséquence d’une fraude, de sa fréquence ou de son montant, de l’utilisation anormale de moyens de paiement, de l’interposition de personnes physiques ou morales, de l’utilisation d’intermédiaires financiers non réglementés, du destinataire des fonds ou du prix pratiqué. Plusieurs facteurs sont susceptibles de s’appliquer en même temps, ce qui rend d’autant plus plausible l’hypothèse d’un blanchiment, infraction sous-jacente associée ou financement du terrorisme ».

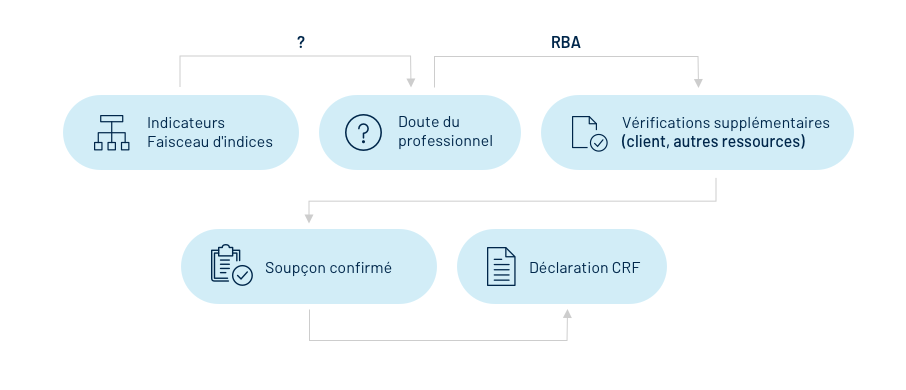

4.4 Synthèse du processus de déclaration

Le processus de déclaration à la CRF peut être résumé comme suit :

Le point de départ du délai de déclaration d’opérations suspectes à la cellule de renseignement financier naît dès que le professionnel vient à la conclusion qu’un doute résiduel subsiste sur le prospect / client ou la transaction, venant confirmer le soupçon. C’est ainsi que s’entend l’obligation de déclaration « sans délai » du professionnel à la cellule de renseignement financier.

Au cas où le professionnel estime, compte tenu de la complexité du dossier, qu’il ne lui sera pas possible de compléter sa déclaration en bonne et due forme en temps et en heure, il est préconisé de procéder en deux temps :

(i) en envoyant d’abord à la cellule de renseignement financier une déclaration succincte avec assez d’éléments pour lui permettre de prendre une décision quant à un éventuel blocage

(ii) puis une déclaration complémentaire à effectuer dans les meilleurs délais pour apporter des informations supplémentaires.

Par exception, en matière de financement du terrorisme, s’agissant de prévenir un danger grave, le professionnel contactera la cellule de renseignement financier par téléphone en parallèle à la déclaration par goAML.

Section 2. Les risques liés à l’exercice transfrontalier d’activités bancaires et financières

Dans le cadre d’activités transfrontalières, la qualification juridique, différente par rapport au droit luxembourgeois, de faits ou d’actes par les législations étrangères, peut entraîner des risques juridiques accrus, notamment de nature pénale et réglementaire.

« Les États membres devraient veiller à ce qu’il n’y ait aucun obstacle à ce que les activités bénéficiant de la reconnaissance mutuelle puissent être exercées de la même manière que dans l’État membre d’origine, pour autant qu’elles ne soient pas en opposition avec les dispositions légales d’intérêt général en vigueur dans l’État membre d’accueil ».

« (…) les professionnels, leurs dirigeants et employés sont tenus d’informer sans délai, de leur propre initiative la CRF (…) »

Quant à l’obligation de déclaration d’opérations suspectes qui incombe à un établissement de droit étranger opérant en LPS au Luxembourg ou à une succursale luxembourgeoise, elle se définit d’après le droit luxembourgeois, ce qui implique que la déclaration de soupçon de blanchiment doit être faite auprès de la Cellule de Renseignement Financier de Luxembourg.

« (…) la notion de professionnel comprend également les succursales au Luxembourg de professionnels étrangers ainsi que les professionnels de droit étranger qui fournissent des prestations de service au Luxembourg sans y établir de succursale ».

L’exercice transfrontalier d’activités bancaires vise deux situations distinctes :

- le professionnel établi au Luxembourg opérant en libre prestation de services (« LPS ») dans d’autres États membres de l’Union européenne

- le professionnel établi à l’étranger et agissant sur le territoire luxembourgeois en LPS ou disposant d’une succursale au Luxembourg.

Le professionnel agissant depuis le Luxembourg en LPS sera bien avisé de se renseigner au préalable sur les dispositions légales et réglementaires applicables sur le territoire du/des pays d’accueil (soit entre autres les règles d’intérêt général ainsi que les lois de police) et leur impact potentiel sur les activités transfrontalières développées.

Le professionnel opérant en LPS depuis ou à destination de Luxembourg sera tenu non seulement de respecter les règles destinées à lutter contre le blanchiment dans son pays d’origine, mais également de prendre en compte les lois pénales ainsi que toutes les règles d’intérêt général du pays d’accueil.

Il pourrait en effet se rendre coupable d’infraction aux règles pénales de lutte contre le blanchiment dans le pays d’accueil et il importe de garder à l’esprit que ces règles dans leur ensemble englobent tous les comportements susceptibles de générer des profits, pour autant qu’ils aient été érigés en infraction.

Cour d’appel du 3 juin 2009 : « En matière de blanchiment, lorsque l’infraction primaire a été commise à l’étranger, s’il faut, conformément à l’article 506-3 alinéa 2 du Code pénal, à l’exception des infractions pour lesquelles la loi permet la poursuite même si elles ne sont pas punissables dans l’État où elles ont été commises, qu’elles soient punissables dans l’État où elle a été commise, sa qualification dépend de la loi luxembourgeoise du juge saisi du délit de blanchiment et non de celle de l’État où elle a été commise ».

Les professionnels opérant en LPS sont invités à consulter la liste des autorités de supervision du secteur financier des 28 États membres telle qu’établie par l’Autorité bancaire européenne ou l’Autorité européenne des marchés financiers .

Ils pourront ainsi se référer utilement aux rubriques dédiées de ces autorités compilant le cadre juridique eu égard à la criminalité financière, par exemple :

– le site de la « FSMA » belge

– le site de la « Financial Conduct Authority » britannique

– le site de la « BAFIN » allemande